POLIR-Economics-Financial Management: 财务管理学: 财务管理的特点,财务管理的目标,财务管理的原则

Abbreviations

- Investor: 投资人。场景: 企业开放并接受投资,投资人主动调研并投资,直接投资.

- Creditor: 债权人。场景: 企业发行债券,主动融资,债权人认可并购买,间接投资.

- FCF: Free Cash Flow

- DDM: Dividend Discount Model

系统管理的目标

因此要建立合理的财务管理系统,以便对企业生产经营进行管理,对接理论与实际,质与量。

由系统论可知:

- 正确的目标是系统良性循环的前提条件

为完善理论及有效指导实践,必须对目标进行认真研究,科学的设置; - 目标是系统所希望实现的结果

只是根据不同的系统,所要研究和解决的问题,可以确定不同的目标; - 系统目标:

- 反映着系统外部环境的变化及适配其的调整,

他是系统理论体系上主动调整适配的基本要素和行为导向。 - 制约着系统内部运行的基本特征/发展方向/及导向驱动力量,

不同的系统目标会产生不同的系统运行机制。

- 反映着系统外部环境的变化及适配其的调整,

- 科学的设置系统运行的目标,对其理论和实践都有重要意义:

既是建立理论结构的科学化系统化需要,也是优化系统行为的需要。

社会的进步,政治的实践,经济的发展,

理论与实践的统一,宏观质变与微观量变是统一的;

而社会的发展,与个人生活的提升,在于社会组织的承接,

企业/公司 作为社会化大生产的主体组织,其生产经营活动充$满复杂性,

决定了企业管理必须包括多方面的内容,如:

- 销售管理

- 研发管理

- 生产管理

- 设备管理

- 劳动人事管理

- 财务管理

- 其他管理等。

各项工作是互相联系,紧密配合的,同时又有科学的分工,有各自的特点,

财务管理

概念:

企业财务管理:

- 是企业管理**的一个组成部分,

- 它是根据财经法规制度,

- 按照财务管理的原则,

- 组织企业财务活动,

- 处理财务关系

的一项经济管理工作。

特点

- 财务管理是综合性管理工作

是企业管理在实行分工分权的过程,形成的一系列专业管理:特别是使用价值,价值,劳动要素,信息的管理。 - 财务管理与企业各方面有广泛联系

企业的一切涉及资金的收支活动都与财务管理有关,事实上企业内部少有部门与资金不发生联系的。 - 财务管理能迅速反映企业生产经营状况:

企业管理上,决策得当,经营合理,技术先进,产销顺畅,都可迅速地在企业财务指标得到反应。

目标

是企业理财活动所希望实现的结果,及评价其是否合理的基本标准。

- 因为财务管理目标直接反映着理财环境的变化及适配其的调整,是财务管理实践进行财务决策的出发点和终点。

企业财务管理的目标,对企业财务管理系统的运行也具有同样的意义

总体目标

明确 财务管理的目标 是搞好 财务工作 的前提,

企业财务管理的整体目标与企业总体目标要有一致性,因为 企业财务管理 是 企业管理 的一个组成部分。

企业总体目标:通过企业的生产经营活动创造出更多的财富,最大限度的满足全体人民物质和文化的需要。

但事实由于国家在不同时期的经济政策不同,在体现上述根本目标的同时又有不同的表现形式:

一“生产总值最大化”为目标 的 “产品计划经济”

制度:国家 所有权利:

统集权管理模式,权限垄断经营;

企业财产所有权和经营权高度集中,企业的主要任务是:执行 国家计划经济 下达的总产值指标,

完成总产值的计划指标的程度 决定:企业领导人职务升迁 与 职工个人利益多少;

因此决定 企业 必然要把“生产总值最大化” 作为 财务管理的基本目标。

久之,这一目标存在缺点:

- 只讲Output产值,不讲Efficiency效益;主导目标是增加总产值,亏损利润减少企业仍投产;

- 只要Quantity数量,不要Quality质量;提供产品质量试制新产品都会妨碍总产值指标完成;

- 只抓Produce生产,不抓Customer销售;物资极度缺乏,人与物包分配,生产不怕没销路;

- 只重Investment投入,不重Organization挖潜;粗放式大量投入则易于使总产值指标完成。

二“利润最大化”为目标 的 “商品市场经济”

-

利润最大化是西方微观经济学的理论基础,西方经济学家以往都以此概念来分析和评价企业行为和业绩的。

-

调控市场的"商品市场经济":

国家经济制度改革不断深入,经济体制由高度集中的"产品计划经济"转向调控市场的"商品市场经济",企业的经济利益得到确认,经营权限不断扩大,使得企业必须考虑“市场”与“利润”。 -

企业把"利润最大化"作为企业运行的"主导目标":

改革开放时代,国家把“利润”作为“首要指标”决定企业经营情况的考核 与 企业职工的“经济利益”。

使得企业把“利润最大化”作为企业运行的“主导目标”。 -

优点:

- 讲究经济核算,

- 加强管理,

- 改进技术,

- 提高劳动生产率,

- 降低产品成本,

- 有利资源合理配置,

- 经济效益提高.

-

缺点:

0. Risk;- Time and Time Value of Capital;

- Value(Long-term)

- Profit(Short-term action);

三,“股东财富最大化”为目标 的 “上市公司经济”

- "股东财富最大化" 指 “通过财务上的合理经营”,为股东带来最多的财富。

- "股份制公司",股东财富 由 “股票数量”与“股票市场价格”两方面决定。

- 财务管理的目标就是要使“每股股票”的“目前价值”极大化。

- 优点:

- Risk Included;

- Profit(Short-term) + Value(Long-term);

- Qualitative+Quantitative+Easy Evaluation

- 缺点:

1.只适用于上市公司;

2.只强调“股东利益”,少有其他利益关联方;

3.股票价格有公司不可控因素;

四,“企业价值最大化”为目标

“企业价值最大化”是指:

- 通过 企业 财务上的合理经营,采用 最优的财务政策,

- 充分考虑 风险与报酬的关系 与 资金的时间价值,

- 在保证企业 长期稳定发展的基础上,使企业总价值达到最大。

现代企业是“多边契约关系”的总和(对企业的发展缺一不可,制衡各方都有的自身利益):

Vector(政府,股东,债权人,经理阶层,一般职工) * Vector(权利, 义务, 风险, 报酬)

财务管理目标应与企业多跟利益集团有关,是这些利益集团共同作用和相互妥协的结果,

在一定时期和一定环境下,某一利益集团可能会起主导作用,

但从企业长远发展来看,不能只强调某一利益集团的利益。

即不能将财务管理的目标仅仅归结为某一利益集团的目标;

因此“股东利益最大化”不是财务管理的“最优目标”

总体上,各利益集团的目标都可以平衡为(各利益集团都可借此来实现它们的最终目标):

- “企业长期稳定发展”

- “企业总价值的不断增长”

因此“企业价值最大化”是比“股东财富最大化”更科学的财务管理目标。

“企业价值最大化”这一目标,最大的问题可能是其计量问题:

- 实践上,可通过资产评估来确定企业价值的大小。

- 理论上,通过下列公式计量(企业的价值只有在风险与报酬达到比较好的平衡时才最大):

## 由“**股东财富最大化**”转向“**企业价值最大化**”是**财务管理目标理论的又一次飞跃**。

财务管理的分布目标

* 企业筹资管理的目标

在满足生产经营需要的情况下,不断降低资金成本和财务风险

* 企业投资管理的目标

认真进行投资项目的可行性研究,力求提高投资报酬,降低投资风险

* 企业营运资金管理的目标

合理使用资金,加速资金周转,不断提高资金的利用效果

* 企业利润管理的目标

采取各种措施,努力提高企业利润水平,合理分配企业利润

公司估值模型(一)-- FCF模型

By Kailun Xu from London School of Economics

By Kailun Xu from London School of Economics

写在开头,本文主要是讨论使用自由现金流模型进行公司估值,基础业界使用和CFA协会的惯例。文章较长,大家有兴趣学习可以点个赞和关注。

一 什么是FCF模型?

首先我们要注意的是,FCF模型属于DCF模型的一种,

本质上都是将 CF(现金流) 以一定的 风险折现率r 折现到选定时间,

以此来计算当时的公司估值。

所以在聊到公司估值模型时,不能说了解DCF模型又了解FCF模型(只是DCF的一种).

大家对DDM(Dividend Discount Model, 股利折现模型) 应该已经非常了解,

那么我们的FCF模型就是将 DDM(股利折现模型) 的:

- 股利 改成了 Free Cash Flow,

- 折现率由只有 Required Return On Equity,增加了 Required Return On Capital (WACC)。

那为什么我们已经有DDM,投资银行最经常使用的却是FCF模型 ?

首先,一个公司并不是经常分股利的,而且股利的分配量不仅取决于公司的盈利,还取决于公司管理层的决定。

一个公司的估值应该包含对于一个公司成长的预期,

那么如果我们用DDM模型,那么这部分成长就很容易被忽视,使得公司的估值偏离了本身的价值。

还有一点, 是一些公司会选择不分红,那么DDM模型就很难对这个公司进行估值。

最后一点就是DDM模型不能反映公司的亏损对于公司估值的影响。

DDM的缺点也是FCF模型的优点。

直觉上可以知道,一个公司就算不分股利,但也必然会有现金流,所以将公司的现金流进行折现估值,可以使得估值更加贴近公司的实际价值。

二 FCF(自由现金流)计算

2.1 FCF(自由现金流) 概念介绍

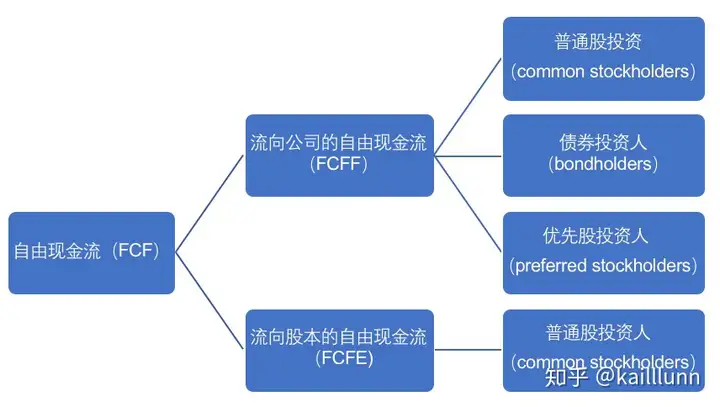

FCF(自由现金流)定义包括 流向公司的自由现金流 和 流向股本的自由现金流,前者往往是包含后者。

-

流向公司的自由现金流指代的是流向公司资本提供方的自由现金流,

资本提供方通常包括:- 有时也会包括优先股投资人

- 普通股的股权投资人

- 债权投资人

-

流向股本方的自由现金流:

只涵盖流入普通股的股票投资人的自由现金流。

具体的关系可以见下表1所示:

表1 自由现金流分类及归属投资人

营运资本:

是指公司在日常运营涉及的资本投资,包括给予客户的账期融资服务等,

这些资本在公司终止运营后通常是可以收回的。

2.2自由现金流计算

接下来具体讲解在实际工作和CFA考试应该怎么样去计算两种自由现金流。

首先告诉大家一个好消息,因为FCFF包含FCFE,

所以只要我们学会怎么去计算FCFF,就可以很容易的计算出FCFE。

2.2.1 FCFF

计算公式:

加上:

加上:

减去:

减去:

-

第一项“归属于普通股股东的净利润”

这一点非常重要, 因为 现金流量表 所获取的 净利润是不需要任何调整, 就归属于普通股股东。

其利润是不包括归属于优先股股东的利润, 因为业界分析, 往往将优先股股息都认做利息的一种。 -

第二项“非现金项目”

其内在逻辑是和制作现金流量表是一样的,

因为最终目的是要得到一个现金流,然而净利润是已经扣除一些非现金项目,比如说折旧和摊销。

这要记住, 非现金项目:- 如果是 一个递减项,在这就应该加上去,比如说折旧。

- 如果是 一个增加项,在这就应该扣除掉,例如销售使用过机器的所获得利润。

本质逻辑就是将利润的非现金项目都进行一个调整 将其剔除;来获得一个真正的CF(现金流)。

-

第三项“利息费用 *(1-税率)”,

谈谈其本质逻辑。在计算净利润时,已经扣除税后的利息费用,

因为这部分钱是不会流入Shareholders(股权投资人)的,而会流入Creditor(债券投资人)的口袋。

那么在谈论FCFF时,就应该加上 其 税后的利息费用。 -

第四项“固定资产投资”

为什么这一项要进行一个扣除。

利润表是不包括那些资本性的投资, 因为利润表反应公司的主营业务的盈利情况。

然而, 资本性的投资占用你的现金流, 但在净利润上并没有反应出来, 所以要做一个扣除。 -

第五项“营运资本投资”

本质逻辑,-

公司的日常运营 会涉及到非常多的 营运资本的投资,

-

营运资本:

指的是公司投入在运营的资本, 在公司终止运营后可收回的(大部分情况).

"可收回性质" 也是其 与 资本性资产的投资 的一大区别。

例如, 公司会给予其客户 帐期,就是 拿公司的钱 给客户进行一个融资服务, 就是营运资本。 -

营运资本投资:

一个公司, 已有的营运资本, 代表着其在过去的投资,对于当年的现金流量是没有任何影响的,

而 营运资本 对公司 FCFF 有影响: 是指 当年的营运资本投资 就是 营运资本改变 的影响.

也就是, 计算差值

如果, 年末的营运资本大于年初的营运资本,说明今年公司有资金投在营运资本上,

那么, 对我们的FCFF应该是一个递减的作用,反正亦然。 -

营运资本的计算

快速计算的营运资本:

常用

注意:- 流动资产包括的 现金和现金等价物 这些 收利息的资产 并不是公司的营运投资;

- 同理 流动负债 的 短期借款 亦然.

非常准确的营运资本: 计算时要剔除 流动资产 和 流动负债 的 付(收)息部分 .

因此“准确的”计算公式, 要在“快速的”公式上做调整。以此来获得非常准确的营运资本量。

英语精准表达是 "exclude interest baring items".

-

2.2.2 FCFE

FCFF 的 税后利息费用 并不会流向 股权投资人,那么计算FCFE时并不用包含税后利息费用。

而公司的净借款则都会流入股权投资人,所以在计算FCFE的时候应该加上。具体的计算公式如下所示:

计算公式:FCFE=FCFF-Int(1-Tax rate)+Net borrowing(净借款)

Int(1-Tax rate)的计算方法和FCFF是一样的,这里就不做过多的讨论了。而Net borrowing(净借款)的算法是公司每年的借款减去还款,也就是我们在现金流量表中的从融资渠道获得的现金,这些往往都是流向股权投资人的,所以应该将其加上。

三FCF模型计算

了解自由现金流的计算方式和内在逻辑一直是利用FCFF模型进行公司估值的难点,另外一个难点就是怎么样把数据放入模型进行一个计算。庆幸的是呢,如果大家对现金流折现模型已经有了了解,那么FCF模型在计算方式上和其它DCF模型并没有什么太大的区别,我们只需要关注一下小细节就可以了。至于对不了解DCF模型的读者,我解下来也会对这个模型进行一个仔细的介绍。

3.1选择折现率

选择折现率的是个非常重要的事情,可以说是在模型中的重要性丝毫不亚于计算FCF。但是,非常好的一点就是,折现率的计算公式比较容易,而且可以在事后加入敏感性分析,来减少折现率选择对于公司的估值的影响。

首先大家需要非常清楚,两个模型FCFF和FCFE所需要的折现率是截然不同的。因为FCFF模型的现金流是涵盖了所有资本归属的现金流,所以折现率也应该要能反应这个情况。所以一般情况下我们会使用WACC来充当折现率。但对于FCFE模型,因为现金流是只归属于普通股股东,所以所对应的回报率应该也是普通股股东所要求的回报率(required rate return on equity)。这一点需要非常的注意,因为很多人往往会在实际工作和业界应用中使用了错误的折现率,导致公司估值与实际价值大相径庭。

3.2模型的计算Model Computation

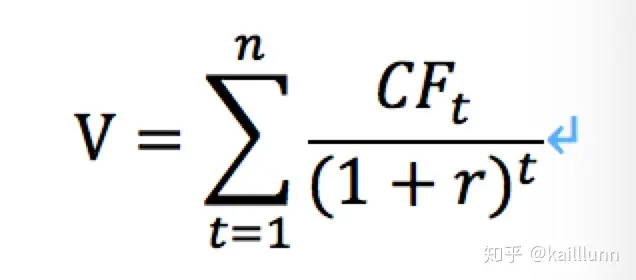

先抛一个通用的DCF公式给大家:

我们将公式作一个稍稍变形,只要把CF换成我们的FCFF和FCFE就可以。

敲黑板!大家理解一个逻辑

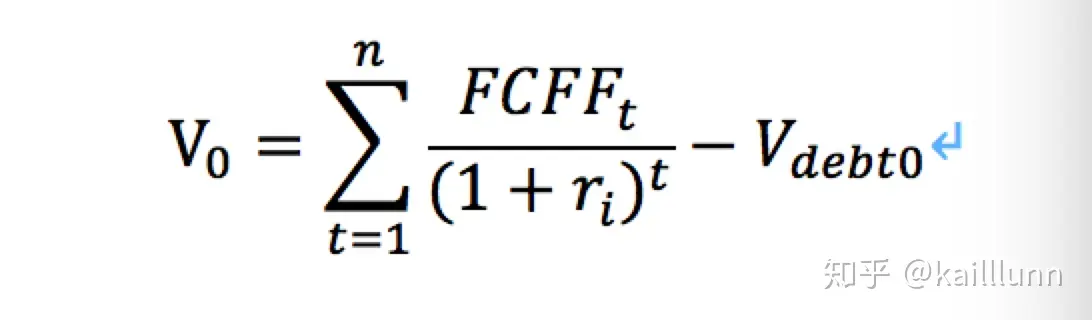

如果是将归属于全体资本投资方的现金进行一个折现,那么算出来的价值应该是归属于全体投资方的,

也就是说我们用FCFF的折现下来,算出的价值是包括了债权价值的。

那么在这种情况下,你应该剔除公司估值时间点的债权价值,那么这个剩下的价值就是所求的公司估值。

公式如下:

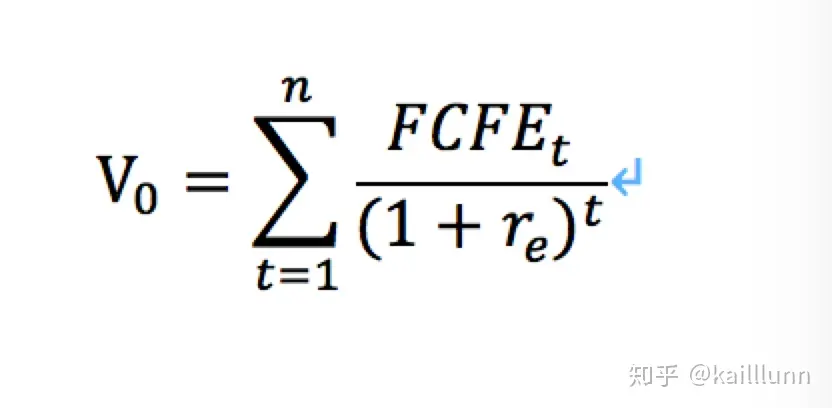

这时当用FCFE进行折现后就可以避免,就不需要剔除到债权价值,直接折现后的价值就是公司的估值。

但记得一定要用股本要求回报率折现,公式如下:

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· TypeScript + Deepseek 打造卜卦网站:技术与玄学的结合

· Manus的开源复刻OpenManus初探

· AI 智能体引爆开源社区「GitHub 热点速览」

· 三行代码完成国际化适配,妙~啊~

· .NET Core 中如何实现缓存的预热?