证券公司---投行/券商

证券

证明持有人依法享有某种收益(权益)的法律凭证,包括:

- 产权--股票

- 债券---债券

- 衍生品--期权(行使合约权)等

- 混合型--基金型(包括股票、债券、房地产等)

证券公司

欧美叫投行,中日叫券商,也叫证券公司,比如,中信证券、海通证券等。

主要业务

- 提供证券经纪(简单说就是代理股票买卖,客户是散户和基金等机构)、

- 投行业务(企业IPO、重组并购、债券发行和承销等)、

- 资产管理(就是说拿客户的资金去投资,收益分配给客户)、

- 自营(拿自己的钱去投资)、

- 研究所(提供卖方的行研报告)。

基金公司分为公募基金和私募基金,

公募基金传统上只是做证券投资,比如股票、债券等。比如华夏基金、博时基金等。

而私募基金分为私募证券投资基金和私募股权基金,前者主要投资证券市场,比如泽熙;后者主要投资于非上市公司的股权,比如九鼎投资等,国外的像红杉之类的。

投行/券商与商行的区别

- 功能角色:投行--金融中介;商行---信用中介

- 主要业务:投行----资产证券化、证券经纪、公司并购、资产重组、公司理财、财务咨询、项目融资、风投、行研等;商行---吸收存款、发放贷款

- 融资方式不同(对投资人而言):投行----直接融资,投资人直接买入融资人证券;商行----间接融资,投资人只跟商行交易,商行作为融资方的直接投资人。

- 风险不同:投行--风险小,商行---风险大。

- 经营市场不同:投行主要在一级市场,公司上市前的投资(资本市场---长期(1年以上)融投资);商行:货币市场----短期融资

- 利润来源:投行---证券经纪佣金以及其他服务包括公司并购、资产重组服务的佣金;商行---存贷款息差(比如吸收个体存款给政策性银行过桥贷)

- 监管对象不同:投行--证监会监管;商行---央行监管。

一级市场和二级市场

一级市场(具有融资功能):发行市场,买方--券商/投行/PE,卖方--融资方(企业),长期

二级市场(不具融资功能):流通市场,买方/卖方---个股、基金等,交易获利,短期

资本证券化与上市

证券化:以资产为担保,通过发行证券的方式的融资,投资人获得公司现金流及未来收益的权力。

公司上市的过程

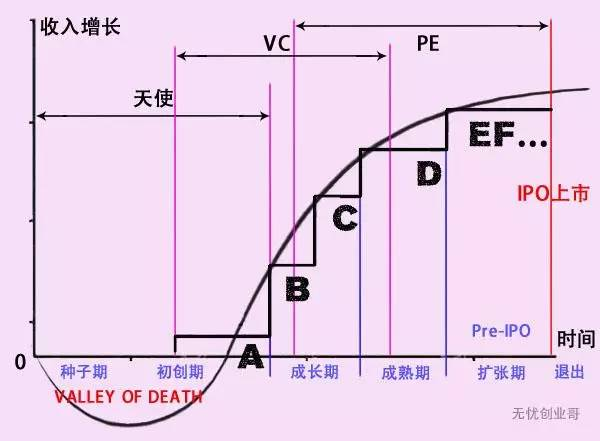

天使轮(创始人声誉)--->VC(有商业模式idea)--->PE(pre-IPO阶段,商业模式经实践验证,公司快速发展有希望上市)---->IPO(模式成熟,公司有大量用户)---->上市

PE:私募股权投资(股权)

IPO:首次公开募股(股份)---一级市场,公司首次将股份发新股公开出售(打新),然后再到证券交易所(场)挂牌(股权变成股权--证券),即完成上市。

比如股票:由融资人通过投行(包销)----->卖给商行---->个体柜台交易

IPO在一级市场发行,然后由各买家(包销商)如券商、PE等,然后再分销到二级市场比如商行,散户。

股权与股份

股权---有限责任公司,可认为是原始股,买入成本低,流通性差,一旦上市收益高。

股份---股份有限公司,成本高流通性好,收益不高。

上市公司和非上市公司区别

上市:方便融资、扩张,名声大,需要财务披露,易发生创始人股权稀释,失去公司控制权。

非上市:不需披露公司财务,不便融资。

PE的盈利方式

IPO套现(二级市场):投资原始股权,等IPO之后,股票定价(每股盈利*市盈率--不大于23),投资人利润可翻5-100倍。

上市公司如何解决创始人股份稀释出局的问题

1.AB股制度

本质:将公司现金流折现收益权与股东投票权(公司决策权)分开。

比如京东上市时,刘强东持有B股,每股对应20票投票权,其他人A股,每股1票投票权,虽然刘只有16%股票,但是具有80%投票权。

百度、小米、谷歌都是如此。

2.合伙人制度

如阿里,公司上市前,大股东与创始人签订股票投票权委托协议,阿里大股东雅虎、软银虽然有投票权,但是必须委托马云行使。

IPO过程各主体

- 券商(包括保荐人):承销,并购重组服务,督导

- 会计师事务所:财务状况审计,盈利核查,验资(投资人钱到发行人---融资公司账户)

- 律师事务所:合规等

- 证监会

- 投资人

【推荐】国内首个AI IDE,深度理解中文开发场景,立即下载体验Trae

【推荐】编程新体验,更懂你的AI,立即体验豆包MarsCode编程助手

【推荐】抖音旗下AI助手豆包,你的智能百科全书,全免费不限次数

【推荐】轻量又高性能的 SSH 工具 IShell:AI 加持,快人一步

· 10年+ .NET Coder 心语,封装的思维:从隐藏、稳定开始理解其本质意义

· .NET Core 中如何实现缓存的预热?

· 从 HTTP 原因短语缺失研究 HTTP/2 和 HTTP/3 的设计差异

· AI与.NET技术实操系列:向量存储与相似性搜索在 .NET 中的实现

· 基于Microsoft.Extensions.AI核心库实现RAG应用

· 10年+ .NET Coder 心语 ── 封装的思维:从隐藏、稳定开始理解其本质意义

· 地球OL攻略 —— 某应届生求职总结

· 提示词工程——AI应用必不可少的技术

· Open-Sora 2.0 重磅开源!

· 周边上新:园子的第一款马克杯温暖上架