成长股投资

基本面投资,行业选择很重要,公司选择更重要;

除非行业被彻底颠覆,否则龙头公司都能生存;

公司有核心竞争力,好行业 可以给高估值,坏行业 可以给平均估值

公司没有核心竞争力,好行业 可以给平均估值,坏行业 只能给低估值

潜在风险大:估值要打折;潜在风险低:估值可以提升;

学会识别风险因素:新模式、新技术的替代风险;产业链供求关系是否出现重大逆转;财务造假风险;公司治理风险;谨防“黑舞鹅”;

农林牧渔是造假的高危行业:蓝田,万福生科,绿大地,獐子岛……

利用财报分析公司质地:公司发展前景需要财务分析来验证:验证公司盈利模式的合理性;验证公司核心竞争力 ;分析公司的可持续发展能力 ;

财务报表三张表:资产负债表:照片,关于资产负债的时点记录;利润表(损益表):录像,关于收入支出的片段记录;现金流量表:录像,关于现金的片段记录;

负债是双刃剑:提高资本回报率;增加经营风险;案例:按揭买房;

资产负债表与资产负债率:资产=负债+所有者权益;资产负债率=负债/资产;无息负债:应付款项(应付工资、应付货款)、预收款项等;有息负债:银行货款、债券等;

主营业务收入增长率:过去3-5的主营业务收入平均增长率;净利润增长率:过去3—5的净利润平均增长率;

运营效率:存货周转率=营业成本/平均存货;应收账款周转率=营业收入/平均应收账款;固定资产周转率=营业收入/平均固定资产净值;

趋势分析法的定义:趋势分析法是通过对财务报表中各类相关数字资料,将两期或多期连续的相同指标或比率进行对比分析,得出它们的增减变动方向、数额和幅度,以揭示企业的*变换趋势*。

趋势分析法的注意事项 :并购的影响;重大资产重组的影响;财务操纵的影响;

并购带来的增长不可持续 :高估值公司流行“买利润”;并购带来的高增长要剔除;IPO新政下,并购带来成长的可能性大幅度降低;

重大资产重组破坏了报表的连续性:卖了十年水果的小明今年转行开饭店:新旧业务对比开饭店或许更加赚钱;无法用过去预测未来卖水果的经验和成果不能照搬到开饭店上面。

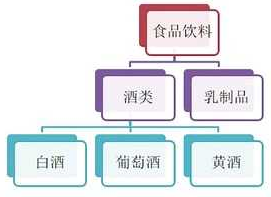

可比公司选择标准:行业》依据公司所处的行业、细分行业进行初选;产品结构》公司之间产品结构越接近,可比性越高;其他》商业模式>所处区域>目标客户;

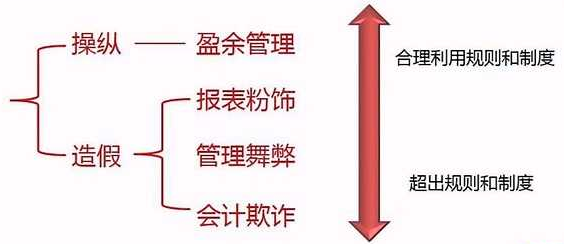

盈余管理与财务造假的区别

财务操作与财务造假的区别:

财务操纵或者造假的动机:上市前:为了使得公司各项财务数据达到上市的门槛;上市后:达到再融资的条件、获得银行货款;维持股价;避免被ST或者寻求摘帽;其他目的:避税、盈利稳定性等;

财务操纵造假的最常见形式:调节利润;利润=收入{提前确定收入;虚增收入}-成本{延后确定成本;虚减成本;}

案例:延后确认成本常见方法:在建工程迟迟不转固定资产;研发费用资本化;延长摊销周期;

案例:万福生科财务造假:为了虚增销售收入把钱打给关联方,关联方再把钱打回公司,确认为销售收入;出去的钱记为“预付款项”;预付款项转为“存货”和“在建工程”;损益表:虚增了收入和利润,资产负债表:虚增了存货和在建工程;

财务洗澡:一次亏个够!;目的:洗心革面、轻装上阵;经常发生在:新管理层上任;亏损已经不可避兔;

虚减或者延迟确认成本的痕迹:毛利率不合理的奇高 ;在建工程长期很大;存货大幅度增长且很难盘点;待摊费用居高不下;……

“造假”最高发的领域:农林牧渔:存货很难盘点;上下游非常分散;

“造假”的重要信号:财务总监辞职;更换会计师事务所;会计师事务所发表“保留意见”甚至“拒绝发表意见”;……

趋势分析法和类比分析法是发现财务造假的重要方法;

美键驱动因素【Key Driver】:当—只股票跑赢/跑输市场的时候,经常都是由一两个因素造成。这些因素就叫着“关键驱动因素”:什幺是关键驱动因素?关键驱动因素(信号):对股票基本面有重大、持续的影响;非关键驱动因素(嗓音):对股票基本面只要轻微或者短暂的影响;

关注主营收入构成:年报,半年报中都会披露“主营业务分析”;

关注主营成本构成:年报,半年报中都会披露“主营成本分析”;

不同行业,不同关注点:互联网或者初创行业:电商活跃客户数,GMV;APP注册用户数、活跃用户数;连锁行业:开店数量+单店坪效;服装:库存;白酒:预收款项;

关注竞争对手的动态:必须时刻关心主要竞争对手的动态:案例1:如果投资美的,你就必须关心格力的动态;案例2:来自行业巨头的可能侵蚀:“滴滴”对“E代驾”的冲击;

关注政府政策:政府政策往往对行业有着重要影响,甚至能决定企业命运:互联网彩票:2015年2月28日,八部委联合叫停互联网彩票,500彩票网(NYSE,WBAI)人民网等旗下的互联网彩票平台深受影响;

新能源汽车:自2010年起,我国开始实施新能源启程消费补贴政策,过去几年间,政策红利助推新能源汽车产销呈现“井喷”态势。16年,新能源车领域掀起了严格的查骗补风暴;互联网金融;

转型企业(或者多元化企业):除了关注成熟产品的进展,更要关注新产业的发展 :新产业决定公司发展空间;新产业决定公司的估值水平;

小结一下:如何寻找核心驱动因素:抓大放小、抓新放旧!:关于主要产品的销量和价格;关注主要成本的价格变化;关注主要客户和主要供应商的动态;关注主要竞争对手的行为;关注政府政策的变化;关注新业务的发展趋势;

公司的发展前景,是最大的基本面:公司发展前景不但决定盈利能力,也决定估值倍数:股价=每股盈利*市盈率;案例:上海的房价 vs 三四线城市的房价;

招股说明书的重点内容:历史沿革:介绍公司历史,对直接发掘投资价值没什么帮助;*业务和技术*:介绍公司的行业情况、竞争情况、以及公司自己如何挣钱;财务数据:介绍公司财务数据,以及根据财务数据分析公司的经营情况;募集资金投向:公司可以根据实际情况修改,但能看出公司上市后的发展方向;

第二层思维:

第一层次思维 |第二层次思维 |

这是一家好公司,让我们买进吧; |这是一家好公司,但人人认为它是好公司,股价估值可能偏贵了; |

增长低迷、通货膨胀加重,让我们卖掉股票吧; |前景确实很糟糕,但人人都在恐慌中抛售,可能反而是买入股票的时机;|

这家公司利润会下跌,卖出股票; |这家公司利润下跌的幅度会比市场预期的少,会有意想不到的惊喜,买入股票;|

案例1.下场对甲行业的需求增长有强烈预期,普遍预测在年增长30%左右。经过研究员的实地调研,比较乐观的实际增长率在20%左右。虽然20%的增长已经是大大高于其他行业平均水平,但该行业整体评级依然是谨慎;

案例2.甲公司的出口下滑已经导致业绩亏损,市场普遍预测今年公司出口同比下跌40%。研究员调研后发现出口下跌幅度比市场预计的要小,大约在同比20%左右。虽然公司今年可能依然亏损(但亏损额会缩小).对公司的评级则有可能开始转正面。

基本面研究在A股有效吗?:第一层次思维.A股就是一个投机市.基本面研究没有用的;第二层次思维:因为有很多“韭菜”,所以我有机会战胜市场;

股票投资的核心逻辑:

|信号 |噪音

Price in | 不行动 | 反向行动

没有Price in |正向行动 |不行动

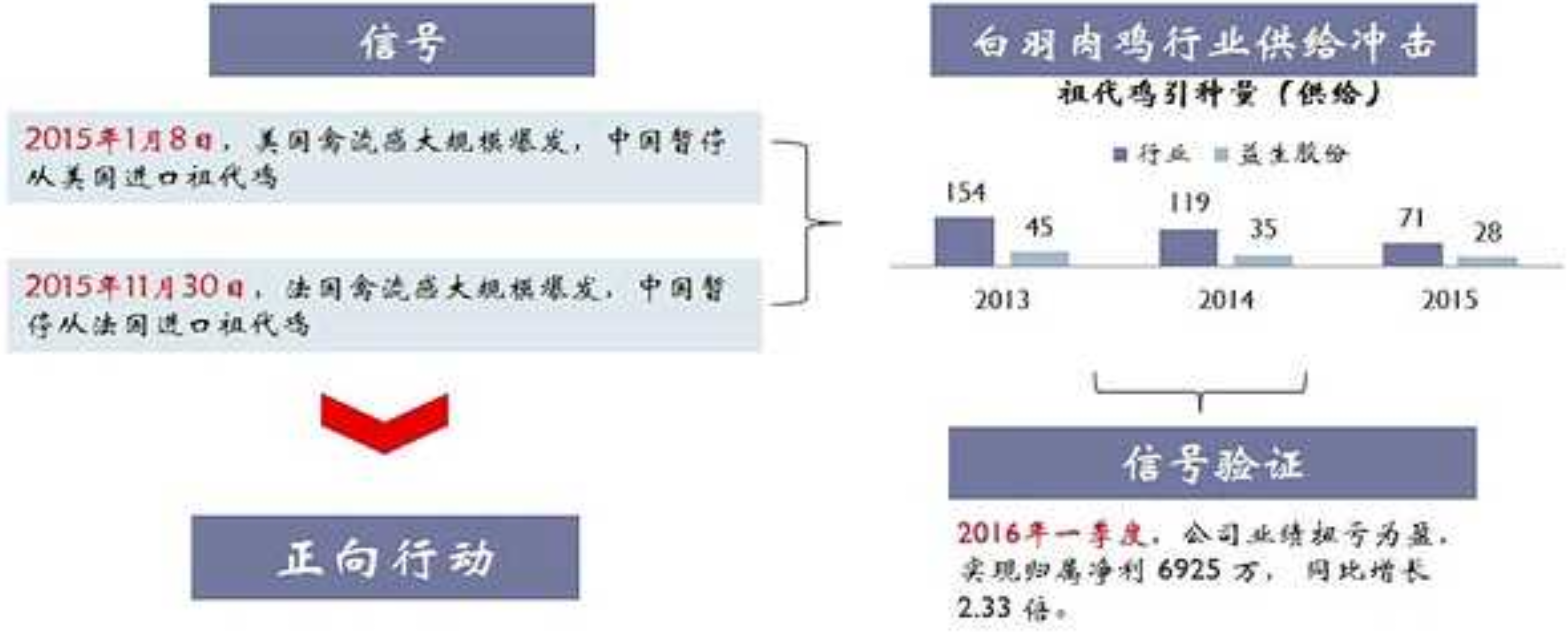

信号没有Price in案例:益生股份:信号:2015年1月8日,美国禽流感大规模爆发,中国暂停从美国进口祖代鸡 ;2015年11月30日,法国禽流感大规模爆发,中国暂停从法国进口祖代鸡;->正向行动;

白羽鸡肉行业供给冲击(祖代鸡引种量【供给】)行业/益生股份2013:154/45;2014:119/35;2015:71/28;》信号验证:2016年一季度,公司业绩扭亏为盈,实现归属净利润6925万,同比增长2.33倍数;

如何了解一致预期?:查看专门数据厍;读券商研究报告;跟上市公司交流;和同行交流;查看互联网信息;看股价表现;》一致预期的判断是“科学十艺术”的过程;

跟踪与决策的核心:*关键驱动因素*的*预期差*:跟踪什么:公告、信息、研究报告;决策什么:仓位、止盈止损、黑天鹅;

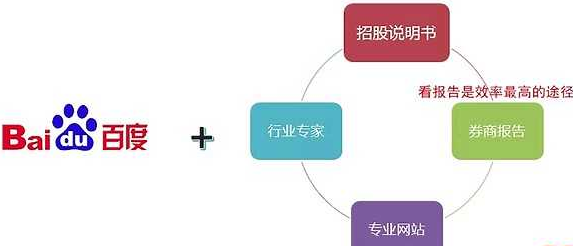

跟踪持仓股票的核心驱动因素:公告及信息/研究报告》(从哪里找?)》各种资讯系统:彭博、万德、Choice/花时间去学习和接受使用培训是值得的;各类公开信息:招股说明书、定期报告、公司公告;各种行业新闻:行业协会网站、行业期刊、针对非金融业的行业会议;草根调研:供应商、竞争对手、超市、商场;

仓位决策:永远没有一个“包治百病”的仓位控制策略:不同仓位策略有不同的逻辑假设/不同仓位策略适应不同的市场;

| 固定股票比例策略 | 安全垫策略 |

具体做法 |比如:1.70%股票,30%现金;2.每当股票低于60%或者高于80%,调整回70%;|安全垫越高,仓位约重;|

背后逻辑 |股票仓位只和自己的风险偏好相关 | 保住本金的重要性大于盈利 |

适合市场 |平稳的市场 |大波动的市场 |

止盈止损策略:和仓位类似,永远没有个“包治百病”的止盈止损的完美解答:是不是10%就应该止盈?5%就应该止损?:很多策略看上去很美,但往往忽略了“概率”与“交易成本”。/对于基本面投资来说,止盈止损的核心看:*基本面有没有发生变化!/估值是否到位!*

成长股投资大师费雪对于自己投资的总结:在引起股价上涨的因素中,市盈率的增长总是比随之发生的每股收益的增加有更为重要的作用P=EPS*PE;决定市盈率的是未来,不是过去;绝对不要仅仅因为上涨幅度已经很大,可能暂时出现股价过高的情况就卖出优秀的股票;检验一只股票的价格到底是‘便宜’还是‘昂贵’的唯一真正的标准,不是当前的价格相对于以前的价格是高是低,而是公司基本面显著高于还是低于目前金融界对该股的评价。

价值投资VS成长股投资:都是基本面投资,但差异也很明显;

|价值投资 |成长股投资

着眼点 |现在 |未来

买入理由|绝对低估或者相对低估|高成长

卖出逻辑|不再低估 |成长出现拐头

风险 |低估有低估的理由|成长逆转或者被证伪

效果 |稳健复利 |高收益高风险

止盈止损策略:永远记住,止盈还是止损与您的成本没有关系!;有关的是:公司的基本面有没有发生反转。股票估值是否到位!

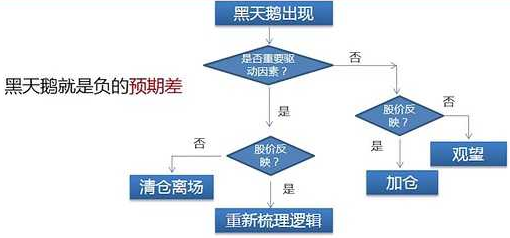

如何应对“黑天鹅”:黑天鹅就是负的预期差:

我直认为,估值并不难只是业内人士有意使其复杂化了。——达莫达兰《估值》开篇第一句。

好股票=好公司+合理估值;投资回报率=(股利+价格变动)/买入价格;钟摆原理:价格越极端,越可能价值回归;

原始成本估值:原始成本=资产在其取得时所支付的对价;按照原始成本法估计,房产价值20万元不变。

重置成本估值:重置成本=重新取得与其所拥有的相同或功能相当的资产需要的对价;一晃20年过去,经过建筑师测算,把房子推倒重建需要花100万,那么重置成本是100万;有一定合理性,经常用于房地产开发企业的估值(RNAV:重估净资产)。

绝对估值法:时间价值:今天的1块钱比未来的1块钱更值钱;贴现:2年后的1万元,今天值多少钱?9070=1万元/(1+5%)^2;折现率;

地老天荒的DCF(Discounted Cash Flow,现金流贴现法):股票价值=第1年的分红/(1+贴现率)^1 +第2年的分红/(1+贴现率)^2+第3年的分红/(1+贴现率)^3+第4年的分红/(1+贴现率)^4+……;

无穷等比数列求和:市盈率是贴现率的倒数,出处就在这里!;市盈率法是DCF的近似算法,也是绝对估值法!

绝对估值法:贴现率应该为多少?经验性数据:五年期国债收益率+(1%~3%)如果某上市公司增长为零,全部利润用于分红,目前五年期国债收益率为4%.公司的合理市盈率14-20倍。

优点:最严谨的估值方法;不受市场情绪、市场波动影响;/缺点:太多预测和假设;很难学;在中国很难找到“绝对低估”的股票;

相对估值法:相对估值就是以类似资产在市场上的定价为基础,进行比较估值。;房子估值:同小区房子的价格作为参照系;股票估值:可比公司的价格作为参照系;

相对估值3步法:选取可比公司-》选取并计算比较指标-》根据公司质地调整差异;

选取可比公司;要有可比性;要有足够代表性;

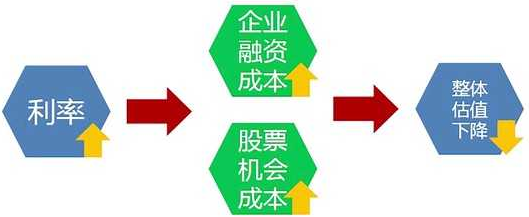

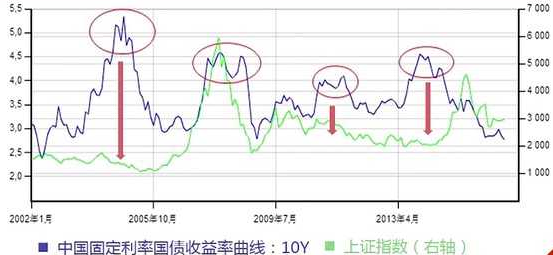

相对估值法:选取并计算比较指标:市盈率(市值/净利润):最常见指标;市销率(市值/营业收入):电商平台;市净率(市值/净资产):银行股; 优点:简单易学/实践中广为应用;缺点:假设“市场总体估值永远是合理的”/容易受市场情绪影响/没法对公司成长性等进行准确估值; 相对估值和绝对估值的关系:绝对估值:绝对估值确定“安全边际”/相对估值:相对估值解决“个股选择”; 相对估值 | |高估|低估 | 绝对估值|高估 |回避|可以中短线介入,但要注意行业或板块的整体估值风险| |低估 |可以中长线关注,但可以选择更好标的|首选投资品种| 利率抬升压制股市

国债收益率较高时对股市有明显压制

估值和成长性的关系:替代估值法:PEG:计算方法:PE/G(G:未来3-5年经常性损益的复合增长率);考虑公司与公司之间的成长性差异:成长性越高,合理估值越高;

优点:考虑了公司成长性对估值的影响;简单易用;/缺点:预侧未来的复合增长率很难;当增长率较低时,容易显得“高估”;

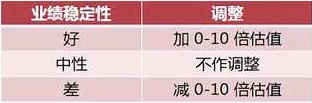

估值和盈利稳定性的关系:盈利稳定-》投资者要求的回报率(贴现率)就低-》估值就高;

消费品-》业绩相对稳定/估值可以更高;周期品-》业绩波动大/估值应该较低;

一个简单易行的“估值法”:确定基准市盈率-》根据成长性调整估值-》根据盈利稳定性调整估值;1/(5年期国债收益率+(1~3%));【目前5年期国债收益率为4%,基准市盈率为14倍-20倍】;

确定基准市盈率-》根据成长性调整估值-》根据盈利稳定性调整估值:调整系数=(1+复合增长率)^3/(1+五年期国债收益率)^3

确定基准市盈率-》根据成长性调整估值-》根据盈利稳定性调整估值:

确定基准市盈率-》根据成长性调整估值-》根据盈利稳定性调整估值:优点:简明易用;缺点:1.不够严谨;2.无法针对特殊公司、特殊行业进行估值;问题:这是绝对估值,还是相对估值?

总结:为什么要看估值?绝对估值vs相对估值;影响估值的因素;一个简单方法;

高级课程:绝对估值的细节;相对估值的细节;特殊公司的估值:周期性行业、初创型公司、衰退型公司……

估值是“科学+艺术”但首先是:科学!最重要的资源:卖方研究:为机构客户制作的:公募基金、私募基金、保险公司等机构投资者,以及高端个人投资者;间接指导投资决策的:为客户提供观点、信息、数据和估值方法,由客户来作出投资决策;收取一定费用的投资研究:绝大部分卖方研究是以交易佣金的形式收费。

卖方研究VS买方研究

|卖方研究 |买方研究

所在机构|券商研究所 |基金公司、私募

服务对象|外部客户 |内部基金经理

角色定位|医生+演员 |医生

细化程度|细(每位分析师只研究20只股票)|粗(每位分析师研究数百只股票)

侧重点 |逻辑 |结论

分析师VS投资顾问

|分析师 |投资顾问

类比|专科医生|社区医生

研究领域|聚焦于某个特定领域进行深度研究,譬如医药行业|没有特定的研究领域

研究方法|基本面研究为主|基本面分析+技术分析

服务对象|基金等机构投资者|个人投资者

服务方式|研究报告、电话、路演、上市公司调研、策略会议等|股评为主

机构的研究和服务体系

研究和服务形式|特点

研究报告|最基本的服务,适合大规模传播研究观点

微信、短信|最快捷的服务,适合传递最及时的信息和观点

电话沟通|最常用、最有效的沟通手段,一对一服务

上门路演|传递深度研究成果

安排公司调研|帮助客户实地了解企业

安排专家交流|帮助客户从实业界了解行业观点

策略会|全面推荐研究所的研究观点

研究报告仅仅是机构服务的很少一部分!

分析师研究有价值吗?:分析师研究对散户有没有用?;如何利用分析师研究报告?

卖方分析师的价值:卖方研究的价值:来自于分析师对极少数股票的紧密跟踪!很多问题投资者无暇顾及,需要卖方分析师的帮助/卖方分析师能更准确识别关键驱动因素/提供接触到管理层或者业内专家的机会/建立非常纽致的财务预测/因为有比较,对一家公司管理层的评价更加准确和客观;

卖方研究的价值1-俩姐行业空间和公司竞争力:分析师*深度报告、首次报告*往往会对上市公司的*行业空间、公司商业模式、公司竞争力*等做出详细分析。

如何了解公司所在行业的行业空间?

卖方研究的价值2-了解影响股价的关键驱动因素:影响股价的因素千千万万,到底哪一个最重要?;阅读卖方研究报告,是找出关键驱动因素的最快捷路径;信号:对股票基本面有重大、持续的影响/噪音:对股票基本面只要轻微或者短暂的影响;

卖方研究的价值3-通过报告识别一致预期:什么是一致预期?一致预期是已经反映在股价里边的信息;如果某个观点和逻辑被多篇报告所提到,特别是被多家大券商的研究报告提到,说明它已经是一致预期;如果某报告明确提出“本报告和市场观点不一致之处是……”,要给与重视,很可能是一致预期之外的观点或逻辑;

卖方研究的价值4-帮助构建逻辑和决策/帮助你做估值

|信号 |噪音

没有被充分预期|不行动|反向行动

已经被充分预期|正向行动|不行动

财务预测可以参考,估值定要自己做!财务预测:你很难比券商研究员做得更详细、更专业,但要关注其假设的合理性;估值:券商分析师往往不够客观,一定要有自己的估值体系;

一个简单易行的“估值法”:确定基准市盈率/根据成长性调整估值/根据盈利稳定性调整估值;

识别研究报告的“弦外之音”:卖方研究的客观理性是个挑战:受市场情绪影响;/制度安排:两头挤压(上市公司+客户);/买方的不合理需求:基本面研究+情绪研究/为其重仓股唱赞歌;

证券分析利益链:

识别研究报告的“弦外之音”:随着股价上涨而跟随调高目标价/股价已经到达目标价,但还是“买入”评级;调整EPS,要分析其逻辑是否充分;/曾经的热门股票,研究报告销声匿迹:要么太责了,要么基本面逆转了;

什么样的研究报告值得重点关注:首次覆盖报告;深度报告;改变盈利预测、评级的报告;

如何利用机构资源做好投资:善用研究报告:了解行业空间和公司竞争力;识别关键驱动因素;了解一致预期;财务预测和估值;其他机构资源:分析师深度交流;最新资讯跟踪;上市公司调研;……

总结:买股票之前一定要看券商研究报告;券商研究报告不是没有价值,而是你不会使用;

行业专家:效果最好/成本最高;公司的发展前景,是最大的基本面。/公司发展前景不但决定盈利能力,也决定估值倍数/股价=每股盈利*市盈率;

财务报表三张表:资产负债表:照片,关于资产负债的时点记录;利润表(损益表):录像,关于收入支出的片段记录;/现金流量表:录像,关于现金的片段记录;

成长性:主营收入增长率;净利润增长率;/盈利能力:毛利率;净利率;净资产收益率;/运营效率:存货周转率;应收账款周转率;固定资产周转率;/经营风险:资产负债率;有息负债率;

资产=负债+所有者权益/资产负债率=负债/资产;

类比分析法的注意事项:可比公司的选择非常重要;可比公司的选择标准;

预期内vs预期外:预期内:已经被市场所充分预期,并且被股价充分甚至过度反应(price in)的信息;预期外:尚未被市场所充分预期,尚未被股价充分反应(没有被price in)的信息;

浙公网安备 33010602011771号

浙公网安备 33010602011771号