锂电设备行业两大龙头全方面对比,各自优势尽显!

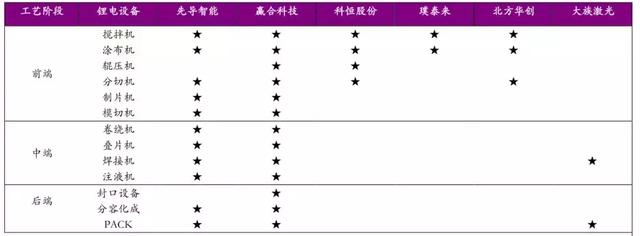

赢合科技在锂电设备行业地位次于先导智能(全球第一大)。两者都涉及锂电设备的前段、中段、后段,产品线非常全。

1、赢合科技擅长锂电设备前段(涂布机),先导智能优势在中后段(卷绕机)。卷绕机的市场空间相对更大一些。

2、先导智能有大客户优势,盈利能力相对更好。赢合科技此前的客户以国轩高科(第一大)、国能电池、力神电池、亿纬锂能等第二三梯队的电池企业为主。

先导智能的国外客户占比更重,包括宁德时代(最大客户)、比亚迪、LG化学、松下、三星SDI等,且12月最新开辟特斯拉订单。不过,2018年赢合科技新增订单28.5亿元,也拓展了包括LG化学、比亚迪等第一梯队客户的订单(金额较小)。

3、两家企业的业务能力仍保持高位,销售规模在扩大,在手新接订单情况较好。先导智能的预收款金额较大,对下游客户的议价能力更胜一筹。

赢合科技2018年三季度有4.853亿的预收款项,占当期营收13.66亿的35.53%;而先导三季度的预收12.01亿元,占当期营收26.96亿元的44.55%。先导目前订单的饱和程度要多于赢合。

4、两家公司业绩增长的驱动力更多取决于下游行业发展,而非直接PK。尽管动力电池在逐步降价,但一线动力电池企业产能依旧不足,产能扩张意图明显,先导智能、赢合科技等核心设备企业受益于行业成长。

不过,下游动力电池行业总量变大、增速也将放缓,2018年上半年先导智能预收账款增速下滑至23.69%,三季度单季更是负增长29.53%。赢合科技2018年三季报预收款同比增加32.27%。

锂电设备龙头公司的增长趋势仍在,但绝对增速已经过了最快速的阶段(并购整合的高峰期2016-2017年),赢合科技2018年依靠大客户拓展,增速较为稳健。

5、业绩体量与增速。赢合科技的总营收和归母净利润体量约为先导智能的50%。近几年,先导智能的整体增速更高,但其绝对增速在放缓,与赢合科技的增速差收窄。

先导智能2018年归母净利润增速将放缓至60%-70%左右,预计2019年增速可能进一步放缓(存在业绩压力)。赢合科技预计2018年归母净利为3.1亿元-3.5亿元,同比增长40%-58%,预计2019年增速也可能放缓。

6、估值方面:预测赢合科技2018-2019年归母净利3.19、4.50亿(2017年限制性股票激励计划给的业绩目标是4.5亿元),EPS分别为0.85元和1.20元,对应PE分别为32.9倍和23.3倍。

先导智能按wind一致预测净利润,2018-2019年归母净利润8.37亿元、11.69亿元,对应PE分别为28倍、20倍。

【正文部分】

赢合科技(300457)在锂电设备行业地位仅次于先导智能。公司成立于2006年,是行业内第一家推出锂电池智能生产线整线方案提供商。

有惠州赢合、江西赢合、东莞雅康、深圳慧合等全资子公司,以及惠州隆合、深圳和合、汭合环保等控股子公司,并分别在广东惠州仲恺国家高新区和江西宜春经济开发区建设有两个生产基地。

以下从几个维度比较两家公司,分析赢合科技的业绩增速和估值情况:

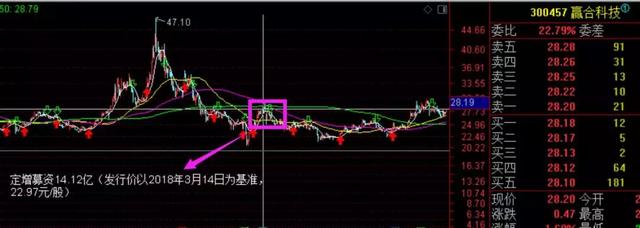

赢合科技走势图

先导智能走势图

下游动力电池行业:

总量变大、增速放缓

锂电设备公司是行业的卖铲人,同步受益于动力电池的扩产。

2019-2020年国内动力锂电扩产产能(包括国内的三星、LG等)分别为97GWh、111GWh,同比增速17.64%、13.71%(总量变大、增速变缓),未来两年的扩产热潮将对锂电设备形成持续需求,预计2020年全球动力电池需求约176GWh,锂电设备市场空间约440亿。

尽管动力电池在逐步降价,但一线动力电池企业产能依旧不足,产能扩张意图明显,先导智能、赢合科技等核心设备企业受益于行业成长。

宁德时代2017年底时产能已超过17Gwh,之后仅IPO募投项目部分,就将再新增产能24Gwh。2018年底,公司总产能会达到38Gwh,到2020年底,根据宁德时代已有的产能规划,总产能将达到80Gwh。

比亚迪截至2017年底,电池产能是16Gwh,预计2018年还将在青海扩充10Gwh的三元电池产能,到2018年年底总产能将达26Gwh,2020年产能预计将达40Gwh。

国轩高科表示,预计2018年动力电池产量可达到8-9Gwh,而整体产能可达到13-14Gwh,到2020年底产能预计在20Gwh左右。

业务差异:

赢合科技优势在前段,先导智能在中段

锂电设备的设计,与锂电池工艺流程联系紧密。锂电池的制作工艺流程,大致分为极片制作、电芯组装、电池组装三个阶段。相应地,锂电设备分为前端、中端、后端设备三种。

(1)前端设备包括——搅拌机、涂布机、分切机等;(2)中端设备包括——卷绕机、叠片机、注液机等;(3)后端设备包括——化成柜、分容柜、检测设备、PACK自动化设备等。在整个锂电设备产业链中,前段:中段:后段产品,价值分配比例大约为:4:3:3,其中涂布机、卷绕机的技术难度最高,价值量也最大(分别占前段成本80%、中段成本70%)。

锂电设备行业市场份额在不断集中,2016-2017年是行业并购整合的高峰期。2018年前三季度,十家主流锂电设备企业整体市占率47%左右,比2017年提升近20个百分点。按总营收计算,赢合科技的市占率约为10%。

目前国内的上市公司,仅有先导智能和赢合科技涉及了全产业链,但赢合科技擅长锂电设备前段(涂布机),先导智能优势在中后段(卷绕机)。

赢合科技2016年5月收购东莞雅康后,前段设备竞争优势明显;而先导智能的卷绕机国内市占率达到50%,在收购泰坦动力后,将中段设备优势延伸至后段设备。

客户差异:

先导智能大客户优势突出

锂电设备的定制化强,锂电设备的技术能力对电芯性能影响极大,头部电池厂商选择高端锂电设备企业。赢合科技的主要客户为国轩高科(大客户)、国能电池、力神电池、亿纬锂能等(此前还有沃特玛),其更倾向国内客户,大客户相对较少。

同时,赢合科技也在不断开发国际市场,2018年9月,赢合科技与LG化学签订《采购协议》,向其提供卷绕机等设备。

相较赢合科技,先导智能的国外客户占比更重,包括宁德时代(最大客户)、比亚迪、LG化学、松下、三星SDI等,2018年12月,先导智能还与特斯拉签订《采购合同》,向其提供圆柱电池组装线及化成分容系统等锂电池生产设备。

议价能力:

先导智能更胜一筹,但赢合科技也在提升

两家企业的业务能力仍保持高位,销售规模正在持续扩大,在手新接订单情况良好。从上下游议价能力看,先导智能的预收款金额较大,对下游客户的议价能力更胜一筹。

赢合科技2018年三季度账面应收款合计13.68亿元,占当期流动资产的36.18%;而先导三季度的应收合计21.60亿元,占当期总资产的37.40%。

从应收的结构来看,赢合历史上都是应收账款占比多,应收票据占比少;而先导的应收结构里,应收票据的占比逐渐增大。一旦下游厂商现金流恶化,应收票据的坏账率会远低于应收账款。因此,在应收的质量上,先导智能占优。

锂电设备企业常用“3331”的收款模式,为客户垫付相关设备采购资金,致使行业现金流较差。但这同时意味着资金能力构成了行业天然竞争壁垒,技术与资金决定核心设备龙头占优。

3331模式,即签订合同后收合同金额30%;在产品发货前收取合同金额的30%;在产品交付客户处并安装调试完成,客户验收通过后收取合同金额的30%;剩下合同金额10%为质保金,质保期主要为1年,一般自验收合格后开始计算,质保期满后支付。

从预收款可以看出后续订单增长的情况。赢合三季度有4.853亿的预收款项,占当期营收13.66亿的35.53%;而先导三季度的预收12.01亿元,占当期营收26.96亿元的44.55%。先导目前订单的饱和程度要多于赢合。

补贴方面:先导智能2014—2017年,营业外收入(90%以上为政府补贴)分别为:0.03亿元、0.40亿元、1.01亿元、0.3亿元,占销售收入比重为:0.92%、7.44%、9.40%、1.3%。

赢合科技2014—2017年,营业外收入(政府补贴+增值税返还)分别为:0.11亿、0.23亿、0.27亿、0.02亿,占销售收入比重为:0.4%、6.3%、0.31%、0.01%。2018年6月开始发改委实施新的补贴政策,预计补贴将进一步下滑。

业绩情况:

先导智能增速更快;赢合科技稳健、增速差收窄

先导智能业绩体量更大、增速相对更快,但目前先导智能的绝对增速也在放缓,与赢合科技的增速差收窄。赢合科技的总营收和归母净利润体量约为先导智能的50%。先导智能的整体增速要快于赢合科技。

从行业趋势、下游电池扩产计划、绑定客户来看,先导智能的增长趋势依旧乐观,但在增速的绝对值上,将会出现放缓,2018年归母净利润增速将放缓至60%-70%左右。

从先导智能的预收款增速放缓可以看出:2015年—2018年三季度,预收账款为:4.96亿元、7.72亿元、16.74亿元、12.01亿元;对应在手订单上限为:16.53亿元、25.73亿元、55.8亿元、40.03亿元;对应在手订单下限为:8.27亿元,12.87亿元、27.9亿元、20.02亿元。

先导智能截至2018年三季度的预收账款绝对数下降。拉长来看:自2015年上市后,各个季度预收账款增速均维持在50%以上,而2018年上半年先导智能预收账款增速下滑至23.69%,三季度单季更是负增长29.53%。

此外,2018年先导已和宁德时代陆续签订了24条线的订单,按照宁德时代的扩产节奏,预计2019年至少还有10条线的订单,相比之下,先导智能所签订单数减少。

赢合科技预计2018年归母净利为3.1亿元-3.5亿元,同比增长40%-58%。与先导智能的增速差将收窄。

业绩增长原因:第一、产品力及整线解决方案附加值提升,公司发布了涂辊分一体机、MAX卷绕系列、模切叠片一体机等最新产品,一体化产品性能领先行业;

第二、国内一线客户和国际大客户拓展顺利,2018年新增订单28.5亿元,其中包括LG化学、CATL、ATL和比亚迪等下游第一梯队客户的订单,客户结构持续优化,订单质量显著提升,尤其卷绕机中标LG化学,相比之前,大客户能力提升。

股价催化与潜在压制因素

近半年重大动态:

1、2018年9月12日发布了《关于与LG化学签订采购协议的公告》,公司已同国际知名电池企业LG化学签订了《采购协议》,LG化学向公司采购19台卷绕机(含J/R下料机)。公司此次订单采购方为LG化学位于南京的动力电池工厂,此次订单交货入库时间(交付至LG南京工厂)不迟于2019年2月1日,SOP验收测试不迟于2019年3月25日。

2、针对性地设立波兰子公司,加强大客户响应。2018年11月13日设立波兰子公司,因为全球知名电池企业也相继布局欧洲市场,韩国三星SDI、SK集团计划在匈牙利投建电池企业,韩国LG化学计划在波兰弗罗茨瓦夫投资16.3亿美元建设欧洲最大的电动车电池工厂,宁德时代宣布投资2.4亿欧元在联邦德国图林根州埃尔福特市设立电池生产基地及智能建造技术研发中心。

3、2018年11月公告,参与投资联储一村基金,公司作为有限合伙人认缴出资5亿元。基金将并购投资于人工智能、先进制造、生物健康和TMT四个行业。

4、2019年1月11日公告:拟公开发行不超过6亿元的固定利率债券,期限不超过10年(含10年),募集资金主要用于偿还债务、补充运营资金等。

5、减持与解禁:

(1)2015年5月,控股股东公告首发解禁股份一年内不减持(2019年5月23日承诺到期)。

(2)20181228减持公告:董监高拟减持28.4万股。

(3)20190419定增股解禁6150万股(2018年定增募资14.12亿用于锂电自动化项目,发行定价基准日为20180314,定增价22.97元/股)。目前浮盈约22%。

预测赢合科技2018-2019年归母净利3.19、4.50亿(2017年限制性股票激励计划给的业绩目标是4.5亿元),EPS分别为0.85元和1.20元,对应PE分别为32.9倍、23.3倍。

先导智能按wind一致预测净利润,2018-2019年归母净利润8.37亿元、11.69亿元,对应PE分别为28倍、20倍。

风险:补贴退坡,新能源汽车销量不及预期,动力电池过剩、锂电设备行业放缓。