第十四章 善用周而复始的季节性波动

威廉·莎士比亚说过:“当心3月份”,克罗却表示:“我没那么担心3月份(虽然我的生日就在3月)。让我不安的是2月。”

每年到了3月,我总会松一口气。这是因为对顺势交易的交易者来说,1月和2月常常是最忙碌的月份。不但市场的波动特别激烈,连价格也似乎毫无道理的乱窜。

尤其是2月份,恰好跟我所说的2月小憩碰到一起。这段期间内,明确的多头市场会回调休息,持续进行的空头趋势则会加快下跌。2月小憩的根源在于谷物交易,因为生产商往往会保留每年的收成不上市,直到下一年开始再说。这个策略可以给他们带来两个好处:作物的应缴税额可以延缓,第一季的销售收入则够用在4月15日缴税,无形中多的钱可以做其它事。虽然农产品市场占期货交易的比率已不如往年,这个行之久远传统的2月农休仍然流传下来,而且仍然是个重要的市场因素。

交易者有办法从这个现象中谋取利润吗?我敢跟你说有!首先,在这段期间内,建立新的多头仓时,要非常小心,尤其是在农产品市场中。如果我看见买入信号,我还是会去交易,只不过信心没有看见做空信号时那么强,所以说多头仓的规模要小。

但是2月小憩另有一个很有趣的层面,不管是避险者还是长线交易者都可因而大大受益。3月初开始,你要密切注意你的日线图,在1月——2月的收盘价的最高点画一条水平红线。这条线是个很管用的买入止损点。不管你要建立新的多头仓,还是平仓改做空。这个价位很可能是非常难以克服的阻力点,很多市场都难以越雷池一步(见图14-1和14-2)。市场应该有足够的强势,也就是收盘价超越1月——2月的收盘高价,你才会在这个止损点以上买入。而且,周收盘价显露的强势比日收盘价显露的强势更重要。并不是所有的市场都有能力穿越这个价位,因此逼迫到这个价位时,都应该做空,要不然就是缩手在场外观望。但是即使有这么个简单的交易策略,所有的仓位仍然都应该用合理的止损点来保护。这个合理的止损点,我们在上章说过,是你的痛苦门槛,你可以根据个人能够忍受多少金额的损失来设定,也可以按需缴保证金的一定比率来设定。

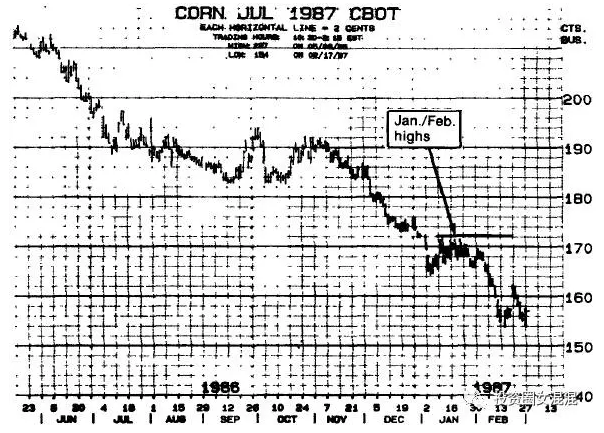

图14-1 1987年7月糖 (文字:1月/2月高价)

糖市强劲上涨趋势在1月/2月的高价处受阻。沿着这个8.60的高价画一条横线,是很管用的买入止损点,以收盘价为准,不管是做多还是多头仓加仓。做空的交易者可以在价格逼近这条线时卖出,并以收盘价突破8.60做为止损点。

图14-2 1987年7月玉米 (文字:1月/2月高价)

典型的空头市场。1月/2月的回调速度很明显地加快。1月/2月的1.72高价所画的横线,是个压力很大的阻力区。价格涨近这个阻力区时,你可以加仓做空,比如在1.66左右。1.72的头部是个很管用的买入止损点,但是以收盘价为准,如果是做空的,到了止损点时可以改做多。

2月小憩只是周而复始影响期货价格的季节性价格波动倾向之一。每一个市场都有它独特的季节性特性,尤其是跟它本身的供需有关。如果你懂得这些,你的交易成绩会更好。

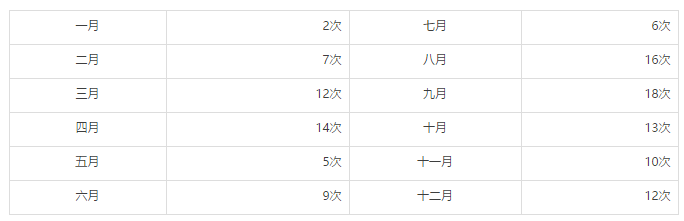

期货投机大师之一的江恩首先在期货分析中强调季节因素的重要性。他的经典之作《如何从商品期货交易中获利》(美国1942年出版,1951年出修订版。中国2007年机械工业出版社出版。)以相当大的篇幅,探讨季节性的概念,认为这是价格分析过程中一个非常有力的工具。举例来说,江恩观察1841——1941年之间小麦的季节性趋势,根据他的分析,在这101年的期间内,价格走到极限的月份次数如下表所示:

江恩的分析指出8月,也就是收割以后,创低点的次数最多。他建议在3月或4月价格比较低的时候买入,因为市场会反弹,大部分头部会出现在5月。接着,如果5月或6月初真的见到市场显现强势,那你应该做空,等着季节性趋势把价格带到8月的低点。

拉尔夫·安兹渥斯(《赚钱的谷物交易》,1933年出版,1980年重印。)也是在季节性趋势方面做过很多研究的有名交易者。他出版的《安兹渥斯财经服务》是1930年代很权威的谷物预测刊物。据说他的基本进出时机系统,是由很多个人独门秘方《谷物交易黄历》构成的(以下是小麦专用的历法)。

2月22日 在阿根廷第一次谷物暴跌,看空情绪弥漫之后,买入小麦。

7月1日 在一段谷物看好的预期之后,因价格可能走软时买入小麦。

11月28日 在南半球收成受到伤害的消息发布之前买入小麦。

1月10日 由于这个时候价格总是涨得太高,有超买之嫌,所以卖出小麦。

5月10日 应该是最后一个冬害消息,所以卖出小麦。

9月10日 黑穗病引起恐慌,卖出小麦。

看过这些季节性交易系统之后,也许有人会觉得那不过是远在30年代和40年代的经验和主观研究。但是大家要知道,那个时候并没有强有力的电脑软件。此后分析师才有办法用电脑和各种各样的软件去探讨和超越江恩、安兹渥斯和其他人的研究。

杰克·伯恩斯坦是季节性研究方面的著名专家,结合了现代的电脑科技和客观的研究方法。他的《MBH季节性期货图》,利用了电脑研究每周的季节性期货倾向。这本平装书包含了交易活跃市场的25种商品。除了有很棒的季节性图形之外,还有季节性价格分析文章,内容之丰富,我在其它地方不曾见过。伯恩斯坦首先在1977年出版了《季节性期货图研究》(1953年——1977年),两年后又出版了《季节性跨期期货图研究》。这些年来,他靠强有力的电脑设备,改进和扩充了这方面的内容,提供了更好的指导(见图14-3和14-4)。

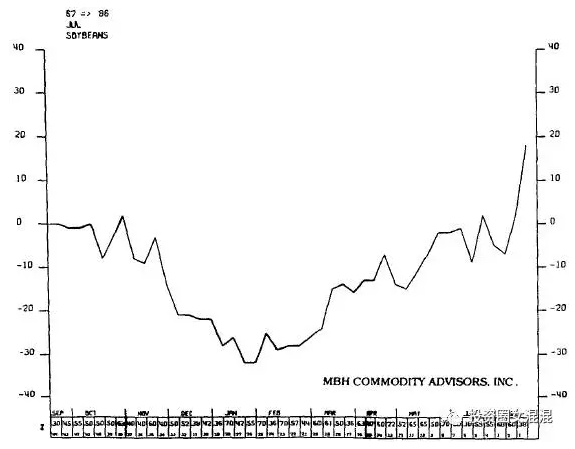

图14-3 7月黄豆季节性周线图 (文字:MBH商品顾问公司)

2月中旬(恰值2月小憩)到7月期货合约到期的这一段期间内,似乎有相当强劲的季节性上涨趋势。7月合约往往会在高点到期。前一年年底出现的低点,会在1月间受到确认,向上突破1月高点时,往往会引发季节性的波动。

图14-4 12月棉花季节性周线图 (文字:MBH商品顾问公司)

12月期货似乎是所有棉花期货中最具有季节性波动现象的期货,12月棉花期货在4月左右达到季节性低点,此后就展现季节性强势。大家可以看得出来,棉花的上下起伏相当激烈。

目前的版本是用图表形式显示多种期货周而复始的季节性倾向,包括每一种期货每年,一年中每周上涨或下跌的比率。发行人伯恩斯坦在序言中指出,很遗憾的,真正懂得从季节性研究之中谋取最大利润的交易者少之又少。投机者谈到某个季节性波动现象时,常常只是为了替自己建立的仓位辩护。如果自己的仓位不合季节性的研究结果,他又会到处找理由来解释为什么会有这种不同的现象,最后则是把季节性因素抛到一边去。

从策略性的观点来说,季节性考量是技术交易者工具箱里面一个很重要的工具。它不是个孤立的技术,也不能用来替代良好的系统或其它技术方法。但是它可以用来确认或否认其它技术交易方法的结论。在没有检查相关的季节性研究资料之前,我绝不贸然交易长线的仓位,这就像我不会不先翻翻钓鱼资料,就兴冲冲跑去钓青鱼。2月份并不适合钓青鱼!